Point de tension élevé dans vos échanges avec de potentiels investisseurs, il va falloir, bien avant de monter sur le ring, vous préparer à l’exercice de votre valorisation. Celle-ci va en effet rapidement se retrouver tiraillée entre (au moins) deux points de vue. À ma gauche, l’investisseur, qui aimerait bien s’en tenir à ce que vous avez démontré jusqu’à présent. À ma droite, vous l’entrepreneur, qui aurez plutôt tendance à mettre en avant l’avenir prometteur du projet.

Prenons l’exemple de NextUnicorn, six mois d’existence, une équipe radieuse et l’ambition d’un premier tour de table de 300.000 euros. Des investisseurs se montrent intéressés, en échange de 25% du capital. NextUnicorn est à ce moment-là valorisée à 900.000 euros.

« Comment ça?! Si le quart de la société est vendu pour 300.000 euros, cela ne signifie-t-il pas que sa totalité corresponde à 1,2 million d’euros? » me demandez-vous.

Valorisation pré-money / post-money

Pas exactement. Si vous vendez 25% de votre société pour 300.000 euros, elle est effectivement valorisée à 1,2 millions d’euros, cependant uniquement après que l’investissement ait eu lieu, post-transaction. Ces 1,2 million d’euros représentent ce qu’on appelle votre valorisation « post-money ». Or, ce qui nous intéresse, c’est la valorisation juste avant d’obtenir cet investissement, à savoir la valorisation de ce que vous avez construit jusqu’à présent. Pour ce faire, il vous suffit simplement de retirer le montant de votre levée à la valorisation post-money. Vous venez alors de calculer votre valorisation dite « pre-money ».

Ces notions de valorisations pre-money et post-money doivent être maîtrisées par tout entrepreneur qui souhaite approcher sereinement des investisseurs :

VALORISATION POST-MONEY = MONTANT LEVÉ / POURCENTAGE CONSENTI

et

VALORISATION PRÉ-MONEY = VALORISATION POST-MONEY – MONTANT LEVÉ

Lorsque NextUnicorn songe à vendre 25% de son capital en échange de 300.000€, elle calcule :

valorisation post-money = montant levé / pourcentage consenti = 300.000€ / 25% ;

soit une valorisation après transaction, ou post-money, de 1,2 million d’euros.

Elle peut dès lors en déduire sa valorisation pre-money :

valorisation pre-money = valorisation post-money – montant levé = 1,2m€ – 300.000€.

Ainsi, lorsque les fondateurs de NextUnicorn réclament aux investisseurs 300.000€ en échange de 25% de son capital, ils impliquent que leur société vaille aujourd’hui 900.000€.

L’exercice que nous venons de faire est une gymnastique de l’esprit parfaitement maîtrisée par les investisseurs, que vous devez vous approprier.

À vos méninges :

- Je souhaite lever 650k€, quel est le pourcentage consenti aux investisseurs si je négocie une valorisation pre-money de 2,5m€?

Réponse : 650k€ / (2,5m€ + 650k€) = 20,6%.

- Quelle est la valorisation pre-money minimum que je dois négocier, si je ne souhaite pas me faire diluer plus de 25% sur mon tour de table de 400k€?

Réponse : 400k€ / 25% – 400k€ = 1,2m€.

- Quelle est la valorisation pre-money que me propose l’investisseur, lorsqu’il réclame 18% en échange de 500k€?

Réponse : 500k€ / 18% – 500k€ = 2,3m€.

Communément, les business angels se focaliseront plutôt sur votre valorisation pre-money en vous challengeant sur ce que vous avez fait jusqu’à présent. Un fond d’investissement, lui, tentera d’obtenir un pourcentage post-money le plus élevé possible. Il s’assurera ainsi, après dilutions des levées de fonds successives, d’un niveau de détention suffisamment intéressant pour lui, au moment de la revente ou entrée en bourse de votre startup.

Comment calculer ou justifier d’un niveau de valorisation pre-money?

Commençons par oublier tout ce que vous avez appris en cours de finance pour valoriser une entreprise. Pour une startup, pas de méthode par l’actif net comptable, pas d’actualisation des flux de trésorerie, ni de multiples du secteur. En clair, aucune formule magique.

L’évaluation de votre startup sera la résultante de votre négociation avec les investisseurs sur :

- le montant total à lever pour couvrir 12 à 18 mois de cash-burn ;

- le pourcentage de capital que les investisseurs obtiendront;

- la compétitivité du deal : les investisseurs se bousculent-ils aux portes ou faites-vous face à un seul interlocuteur?

Le secret. Soyez le premier à dégainer une valorisation. C’est à vous de devancer l’investisseur en annonçant le niveau de valorisation pre-money voulu. Lui, dans la plupart des cas, parviendra à négocier une valorisation inférieure à votre annonce de départ. Visez donc haut dès le début, pour ne pas vous retrouver à terre en fin de négociation.

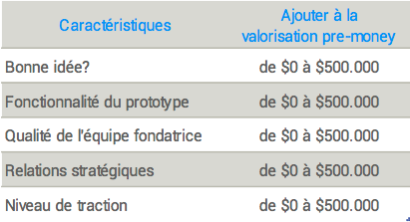

Méthode. Pour malgré tout vous orienter dans cette tâche délicate, Dave Berkus, business angel californien de renom, propose la méthode de valorisation pre-money d’une startup early stage suivante. Partez de zéro et ajoutez-y les montants correspondants :

L’auteur conseille de l’appliquer principalement aux startups ne générant pas (encore) de revenus et ayant l’ambition de dépasser les 20 millions d’euros de chiffre d’affaires, à horizon 5 ans.

Après deux mois de farniente, les investisseurs sont de retour ; à vos calculatrices donc !